6月29日,资本邦了解到,,上海真兰仪表科技股份有限公司(以下简称“真兰仪表”)已获深交所受理,此次发行上市保荐机构为华福证券。

真兰仪表为燃气计量仪表及配套产品的研发、制造和销售,产品主要为各类燃气计量仪表及其零配件,燃气计量仪表产品有膜式燃气表、智能膜式燃气表、气体流量计。公司销售的智能膜式燃气表产品除硬件外还包含内嵌软件及iGasLink智慧燃气云平台软件系统。

公司智能膜式燃气表按数据传递的载体分为无线远传燃气表、IC卡膜式燃气表;无线远传燃气表按数据传递通信方式分为NB-IoT智能燃气表、GPRS智能燃气表、LoRa/LoRaWAN智能燃气表、GFSK智能燃气表等。

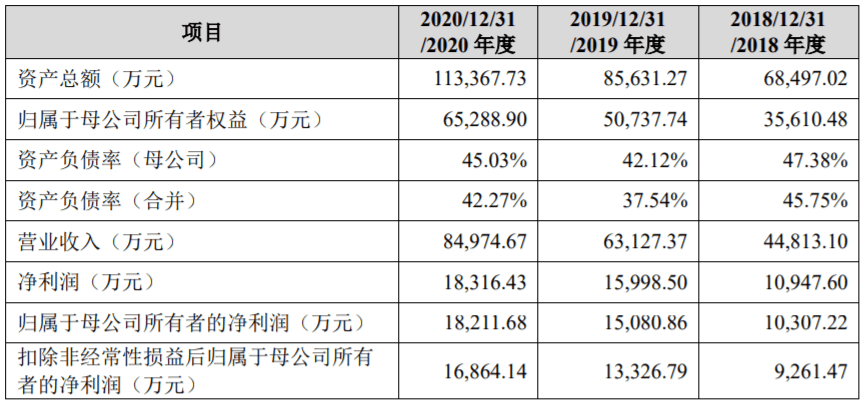

2018年至2020年,线亿元;同期实现归属于母企业所有者的分别为1.03亿元、1.51亿元、1.82亿元。

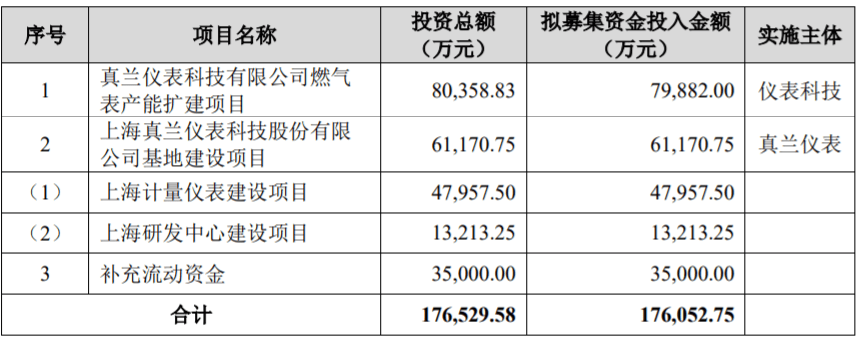

真兰仪表本次上市发行拟募集资金17.61亿元,扣除发行费用后将用于真兰仪表科技有限公司燃气表产能扩建项目、上海真兰仪表科技股份有限公司基地建设项目、上海计量仪表建设项目、上海研发中心建设项目和补充流动资金。

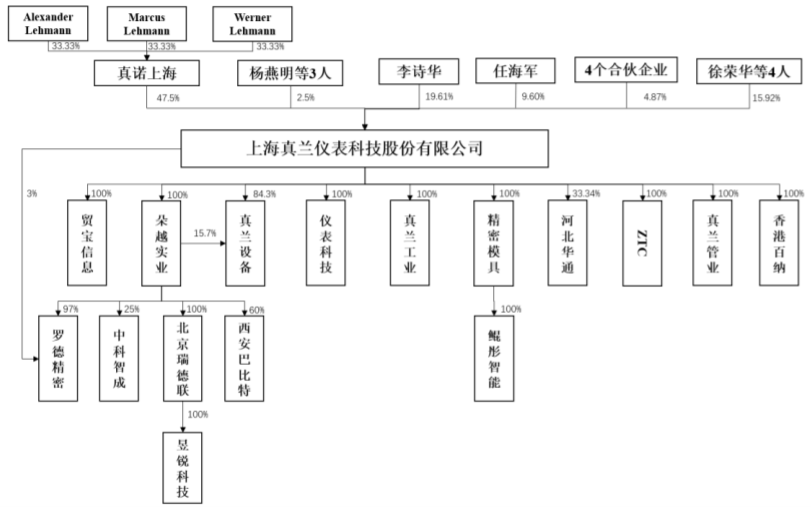

真诺上海直接持有线亿股股份,占公司总额的47.5%,为公司的。真兰仪表现股权由线%,李诗华及其一致行动人持股50%,公司无。

对于公司无实际控制人,真兰仪表表示,若公司未来重要决策在主要股东间不能达成一致意见,公司股东大会将无法通过相关决议,将影响企业决策的效率,导致公司重大经营决策没办法形成,进而对公司经营造成不利影响。

尽管公司股东依据相关法律法规和规则做出了股份锁定的承诺,但未来部分股东增持股份,或股票解禁后,股东减持股份均可能改变原有的持股结构,公司持股结构的变化可能对公司经营造成一定影响。

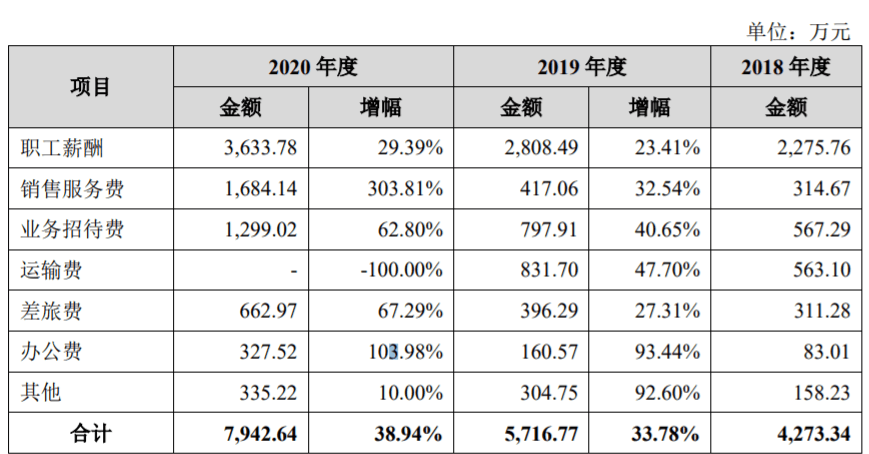

招股说明书披露,近三年线年度和2020年度分别较上年同期增长1443.43万元和2,225.88万元,增幅分别是33.78%和38.94%。报告期内公司销售费用随营业收入的增长而增长,2019年和2020年度公司营业收入同比增幅分别是40.87%和34.61%。

同时,真兰仪表表示,这次发行上市还存在与参股公司交易及投资收益占比较高的风险。

在销售端,公司与中国燃气合作设立河北华通,截至本招股说明书签署之日,中燃燃气实业(深圳)有限公司和真兰仪表分别持有河北华通50.66%和33.34%的股份,河北华通主要客户为中国燃气。

近三年公司对河北华通销售金额分别为8520.89万元、10,943.74万元和10,377.09万元,占主要经营业务收入的占比分别是19.02%、17.37%和12.25%;河北华通对公司利润表贡献的投资收益分别为3,643.77万元、5,199.39万元和3,480.23万元,占盈利的占比分别是30.03%、29.45%和16.89%,比例较高。

公司与河北华通交易金额及公司对河北华通产生的投资收益较大,对公司盈利贡献占比较高,未来若中国燃气要求河北华通增加对其他供应商的采购额或要求公司降低对河北华通的销售价格,公司将面临对河北华通销售或投资收益下降的风险。返回搜狐,查看更加多